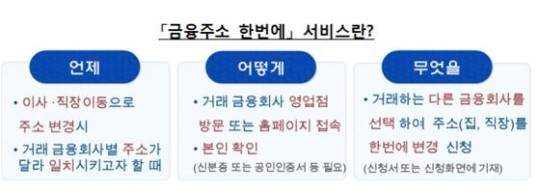

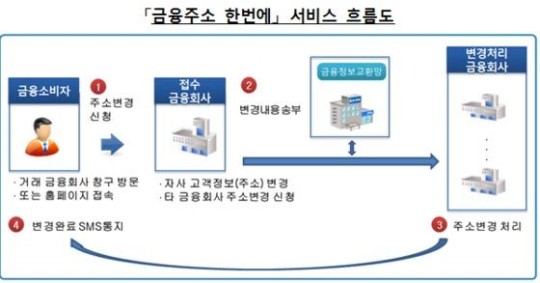

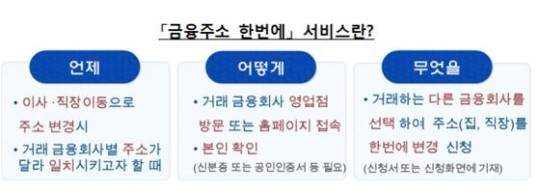

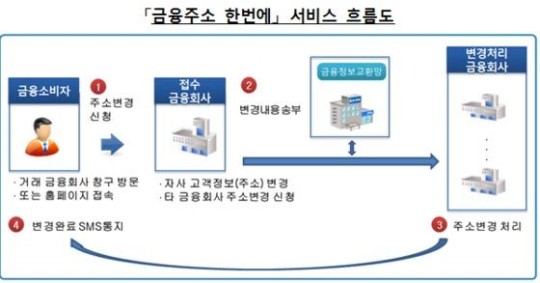

이사 등으로 주소가 변경됐을 경우, 금융사 한 곳에서만 주소 변경을 신청하면 다른 모든 금융회사에 등록된 주소가 한꺼번에 변경되는 서비스가 시행된다.

금감원은 18일부터 거래 금융회사 창구에서 '금융주소 한번에' 서비스를 시작한다고 밝혔다. 오는 3월 안에는 거래 금융회사 홈페이지에서도 일괄 주소변경을 신청할 수 있게 된다.

이 서비스는 금융사와 금융거래가 있는 본인만 신청할 수 있으며, 미성년자에 한해서는 법정대리인이 대리 신청할 수 있다. 수출입은행과 외은지점을 제외한 전 은행, 증권사, 생명·손해보험사, 카드사, 저축은행, 종합금융사의 영업점을 찾으면 된다.

© News1

© News1

자신이 거래하는 금융회사 중 주소 변경을 원하는 금융회사를 신청서에 기재하면 주소가 변경된 각 금융사에서 변경결과를 문잦로 통지해준다.

금감원은 이 서비스 시행으로 소비자 불편이 해소될 뿐 아니라 주소 불일치로 인한 대출금 연체, 보험계약 실효 등의 피해도 예방할 수 있을 것으로 기대했다. 특히 휴면예적금·보험금 등 휴면금융재산 발생을 미연에 방지할 수 있다고 설명했다.

© News1

© News1

금감원에 따르면 지난해 거주지를 이동한 사람은 약 780만명으로 추정되며, 휴면 금융재산은 지난해 9월말 기준 1조6413억원에 달했다. 금융사도 연간 약 3300만건(약 190억원 추정)에 달하는 우편물 반송 처리 비용을 절감할 수 있을 전망이다.

이와관련, 금감원은 이날 오후 3시 은행연합회 등 12개 협회 등과 전 금융권 업무협약식을 열었다.

<기사 출처 : 뉴스1>

금감원은 18일부터 거래 금융회사 창구에서 '금융주소 한번에' 서비스를 시작한다고 밝혔다. 오는 3월 안에는 거래 금융회사 홈페이지에서도 일괄 주소변경을 신청할 수 있게 된다.

이 서비스는 금융사와 금융거래가 있는 본인만 신청할 수 있으며, 미성년자에 한해서는 법정대리인이 대리 신청할 수 있다. 수출입은행과 외은지점을 제외한 전 은행, 증권사, 생명·손해보험사, 카드사, 저축은행, 종합금융사의 영업점을 찾으면 된다.

© News1

© News1자신이 거래하는 금융회사 중 주소 변경을 원하는 금융회사를 신청서에 기재하면 주소가 변경된 각 금융사에서 변경결과를 문잦로 통지해준다.

금감원은 이 서비스 시행으로 소비자 불편이 해소될 뿐 아니라 주소 불일치로 인한 대출금 연체, 보험계약 실효 등의 피해도 예방할 수 있을 것으로 기대했다. 특히 휴면예적금·보험금 등 휴면금융재산 발생을 미연에 방지할 수 있다고 설명했다.

© News1

© News1금감원에 따르면 지난해 거주지를 이동한 사람은 약 780만명으로 추정되며, 휴면 금융재산은 지난해 9월말 기준 1조6413억원에 달했다. 금융사도 연간 약 3300만건(약 190억원 추정)에 달하는 우편물 반송 처리 비용을 절감할 수 있을 전망이다.

이와관련, 금감원은 이날 오후 3시 은행연합회 등 12개 협회 등과 전 금융권 업무협약식을 열었다.

<기사 출처 : 뉴스1>